Il web è ricco di annunci pubblicitari di trading system, software che promettono, attraverso la generazione di segnali di trading, dei profitti in ogni tipologia di mercato e con ogni genere di strumento finanziario, tutti con poco tempo e pochissima fatica. Esistono realmente trading system in grado di garantire un trading profittevole nel tempo? In questa sezione del sito, grazie alla nostra esperienza ventennale di trading risponderemo a queste domande e definiremo cosa è un trading system, quali sono gli obiettivi realistici e ciò che occorre per progettarne e attuarne uno. Se state pensando di utilizzare un sistema di trading automatico, in questa area del sito troverete tutte le informazioni di cui avete bisogno.

Indice

- Che cos’è un trading system

- Differenza tra trading discrezionale e un trading system

- I trading system trend following

- I Trading System mean reversion

- Filtri di operatività

- Slippage

- I parametri da analizzare

- Gli inganni dell’equity line

- Il trading system perfetto

- I Trading system genetici

- Portafoglio di trading system

- Esempio sistema di trading

Che cos’è un Trading System?

Un trading system è un insieme di regole programmate dal trader, attraverso le quali un software fornisce segnali di trading su un determinato strumento finanziario. Nel trading discrezionale è il trader a decidere quando aprire una posizione e quando chiuderla. Nel trading meccanico, è un software a fornire il segnale di ingresso e uscita da un trade. Il trader programmerà le regole e il software collegato a una piattaforma di trading indicherà l’operatività. L’aspetto interessante per un trader discrezionale che si avvicina al trading automatico è la possibilità di vedere i risultati della propria idea di trading nel passato – il backtest. Sono diverse le fasi che portano alla realizzazione di un sistema di trading.

Innanzitutto il trader dovrà definire una strategia di Trading. Dovrà quindi stabilire le regole di ingresso e uscita del trade. Poi dovrà programmare tale strategia su una piattaforma di trading. Quindi in seguito potrà visualizzare i risultati di tale strategia nel passato. Dovrà poi valutare il sistema attraverso l’analisi di una serie di parametri. Dovrà quindi valutare la sua robustezza. Infine potrà utilizzare tale strategia sul mercato. La programmazione di un trading system, ovvero la codifica dell’idea di trading in un linguaggio leggibile da una piattaforma di trading, spesso rappresenta la maggiore difficoltà da superare per un trader. Ma ritorneremo a parlare di programmazione in una sezione apposita. In genere le regole di un trading system si basano sull’utilizzo di indicatori dell’analisi tecnica.

Differenza trading discrezionale e trading system

Il trading discrezionale

Il fattore psicologico incide in maniera preponderante nel trading discrezionale. Sappiamo che i rischi maggiori dell’attività di trading sono legati alle emozioni che spesso non permettono di operare con disciplina. Spesso il trading system rappresenta l’evoluzione finale di un percorso all’interno dell’attività di trading. Si parte con gli studi di analisi fondamentale e tecnica, poi giorno per giorno ci si scontra con le difficoltà del mercato e col tempo ci si rende conto che riuscire a tenere a bada le emozioni è complesso. Ma soprattutto ci si rende conto che gli stati d’animo legati alle operazioni effettuate (sovrastima di sé stessi in caso di gain o sottostima di se stessi in caso di loss) tendono a influenzare non soltanto l’andamento del portafoglio, ma anche il proprio benessere mentale, che incide sulla qualità della vita del trader.

L’evoluzione del trading discrezionale

Così dopo qualche anno di esperienza sui mercati come trader discrezionale spesso si passa all’utilizzo dei sistemi di trading. In questo modo sarà il sistema (e non il trader) il responsabile delle operazioni di trading (non importa che il trader l’abbia costruito o scelto). Con il suo utilizzo si ha un fenomeno di deresponsabilizzazione del trader, il suo stato d’animo, la sua qualità di vita sarà influenzata in maniera minore. Attenzione però nel pensare che il trading system è la soluzione per lo stress e l’ansia che il lavoro del trader comporta. Anche seguire un trading meccanico richiede il dover affrontare situazioni difficili. Ci saranno casi in cui il sistema suggerirà un’operazione opposta rispetto a quello che il trader crede che accadrà. Magari segnalerà uno short il giorno prima di un possibile annuncio da parte delle banche centrali di un Quantitative Easing.

Questo comporterà stress al trader che dovrà disporre di una rigida disciplina per non commettere errori. Una situazione ben peggiore bisogna gestirla quando un Trading system si trova in periodi di drawdown, il trader si troverà a decidere se continuare a seguire un sistema in perdita. Anche in questo caso sarà necessario avere disciplina. Il trader deve già conoscere cosa accadrà al suo portafoglio se il trading system andrà incontro alla decadenza, ma soprattutto deve fissare i valori secondo i quali considerarlo decaduto.

Trading system Trend following

La tipologia di trading system più conosciuta è di certo è il trend following. Nella sua forma più semplice, questo sistema, individuato il trend dei prezzi, compra o vende in quella direzione, segue la regola trend is your friend.

Sistemi con medie mobili

Molto utilizzata in analisi tecnica, una media mobile è un indicatore che mostra semplicemente il prezzo medio di di un’azione in un determinato periodo di tempo. Rappresenta uno degli indicatori più utilizzati nella costruzione di un trading system. Il modo più comune di definire segnali di ingressoa e di uscita è un loro incrocio. La logica è semplice: un nuovo trend si forma quando il prezzo incrocia al rialzo (trend rialzo) al ribasso (trend ribassista) della sua media storica dei prezzi. Ad esempio, prezzo incrocia verso il basso media mobile a 20 giorni, il trading system genera segnale short, mentre se incrocia verso alto, si ha generazione di segnale long. I parametri temporali della media mobile vengono settati in funzione dello strumento considerato e degli studi effettuati. E’ anche possibile utilizzare incroci di due medie mobili. Ad esempio incrocio della media mobile 9 giorni e media mobile 15 giorni.

Sistemi con Breakout

Il concetto fondamentale alla base di questo tipo di trading system è simile a quello di un sistema di media mobile. L’idea è che quando un nuovo massimo o minimo è stabilito, il movimento dei prezzi è più probabile che continui nella direzione del breakout. Quindi la regola è, quando il prezzo rompe un massimo a 10 giorni (anche qui il parametro temporale è una variabile e viene deciso in funzione dello strumento e degli studi effettuati) il sistema entra long. Viceversa quando rompe un minimo short.

Lo stesso vale per un breakout di un canale di volatilità, magari definito attraverso le bande di Bollinger. Una rottura della banda di Bollinger superiore genererà un segnale long, mentre una rottura della banda di Bollinger inferiore genererà un segnale short.

Il principale svantaggio dei trading system trend following è che essi sono capaci di generare profitti solo in mercati in trend. In assenza di trend i trading system trend following generano perdite. Bisogna essere consapevoli che i mercati possono muoversi lateralmente anche per un lungo periodo di tempo.

Trading System mean reversion

In sostanza, l’obiettivo del Trading System mean reversion è quello di acquistare sui minimi e vendere ai massimi in un mercato laterale. Questa tipologia di trading system è profittevole in assenza di trend e spesso utilizza gli oscillatori . Per esempio, un segnale può essere generato quando lo stocastico o altre indicatori scendono al di sotto di una determinata soglia (ipervenduto). E’ possibile utilizzare anche le bande di Bollinger, in questo caso il trading system acquisterà quando i prezzi scendono sotto la banda di Bollinger inferiore e venderà quando sale sopra la banda di Bollinger superiore. Il principale limite di un trading system mean reversion è che in mercati con trend si registreranno forti perdite.

Filtri di operatività

Oltre alle regole di base è’ possibile definire dei filtri di operatività nei trading system. Utilizzare un filtro di trend all’interno di una strategia di trading automatica significa fare operazioni solo nel verso del trend del periodo considerato. L’analista sceglierà una media mobile per definire il macrotrend, ad esempio 100 giorni; Il trading system aprirà operazioni long solo quando la chiusura si trova al di sopra della media a 100 giorni , mentre operazioni short solo quando la chiusura è inferiore alla media mobile a 100 giorni.

Potremmo decidere di filtrare le operazioni sulla base dei valori di volatilità, in questo caso parleremo di filtro di volatilità. Operare ad esempio se la deviazione standard è minore o maggiore di un determinato valore. In alcune strategie è addirittura utile misurare le variazioni di volatilità, ovvero intervenire ad esempio se Dev. Stan(N) è maggiore di Dev.stand(M), ovvero se negli ultimi N giorni la volatilità è maggiore di quella registrata negli ultimi M giorni.

Slippage

Se non sei esperto di trading system di certo non conosci il significato della parola slippage. Una delle voci di costo più importante per trader meccanico è proprio lo slippage, ovvero la differenza tra il prezzo al quale il trading system genera il segnale e il reale prezzo di esecuzione dell’ordine sul mercato. Ti consigliamo durante la valutazione di un trading system di considerare anche questo fattore. Nei sistemi intraday ovviamente l’impatto percentuale dello slippage sulla perfomance del sistema sarà maggiore. La perfomance teorica in backtest, se non considera un ipotetico costo di slippage, potrebbe essere diversa dalla perfomance reale.

I parametri da analizzare

Una volta programmato, un Trading system sarà valutato attraverso il backtest, ovvero i suoi risultati nel passato. Analizziamo i principali parametri che un programmatore valuterà al termine della fase di programmazione.

- Perfomance, quanto il sistema ha guadagnato nel backtest.

- Numero totale di trades. Quindi osserverà numero di trades in vincita e numero di Trades in perdita. Da queste informazioni il programmatore potrà dedurre la profittabilità del trading system data dal rapporto tra numero di trades chiusi in gain e numero di Trades totali.

- Quindi si analizzerà la perdita media dei trades chiusi in perdita e il guadagno medio dei trades chiusi in vincita. Stop loss stretti e take profit larghi con molte probabilità daranno un maggiore numero di trades in perdita rispetto al numero di trades chiusi in vincita; ma anche una vincita media dei trades chiusi in gain maggiore rispetto alla perdita media dei trades chiusi in loss. In questa fase capirai come la scelta di stop loss e take profit, ovvero la gestione della posizione, sia di estrema importanza per la definizione di una strategia di trading efficace.

- Un’altra variabile che si osserverà è il max drawdown, ovvero la masssima perdita che il sistema ha subito nella fase di back test. Esso è quindi indice di rischio del sistema.

- Un altro fattore da guardare è il profit Factor, il rapporto tra i ricavi totali e le perdite totali. Indica il rischio associato ad un determinato ammontare di profitto.

- Infine l’average trade net profit. il rapporto tra il profitto netto e il numero dei trades. Questo parametro assume maggiore importanza nei trading system intraday, dove slippage e commissioni hanno un peso maggiore. Esso infatti è l’indice di tradabilità di un sistema. Deve risultare il più alto possibile per non essere eroso dalle commissioni e dallo slippage.

Gli inganni dell’equity line

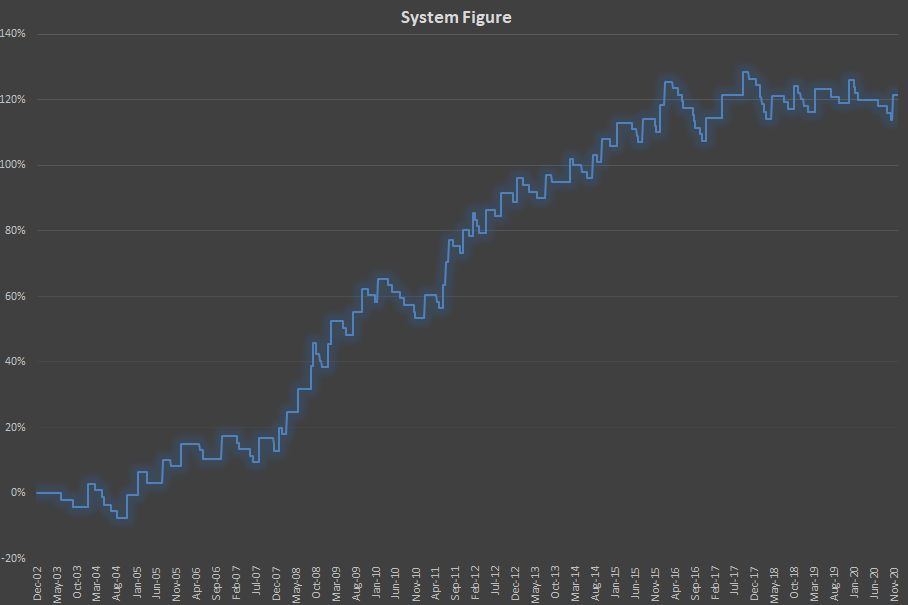

L’equity line è la curva che descrive i profitti del trading system nel tempo. Immaginiamo di trovarci di fronte l’equity line del Trading system rappresentato nella figura di seguito. Perfomance totale 120%, max drawdown 10%. Un backtest di tutto rispetto. Osservate attentamente l’equity line.

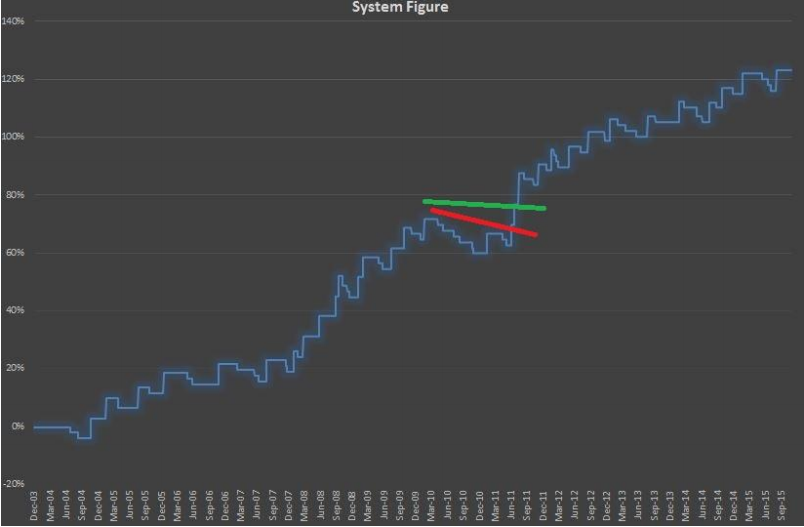

Adesso immaginiamo che questo non sia un backtest. Se avessimo iniziato a seguire il sistema in real dall’inizio, dicembre 2003, tutto sommato il sistema ci avrebbe garantito una certa tranquillità e un basso livello di stress. Immaginiamo invece di aver iniziato a seguire il sistema nell’aprile 2010. Notate il sistema ha conseguito una serie di operazioni in perdita e soltanto nel luglio 2011 l’equity line si è riportata sui livelli iniziali (aprile 10). Una situazione a dir poco logorante per un trader.

Spesso gli occhi di un trader inesperto si focalizzano sulla parte finale della curva, sul guadagno totale. La linea della perfomance va osservata invece nella sua totalità. Questo permette al trader di capire (e quindi essere preparato psicologicamente) quali sono le situazioni che il sistema potrebbe produrre nel futuro. Fermo restando che il futuro è ignoto e la curva futura potrebbe anche non seguire i parametri di quella passata.

Il trading system perfetto

Abbiamo identificato i principali parametri di valutazione per un Trading System. La difficoltà maggiore per un programmatore non è quella di riuscire a creare un sistema perfetto. Creare un sistema che nel passato abbia ottenuto parametri perfetti è possibile. Il problema è che esiste un trade off tra perfezione del sistema e robustezza dello stesso. Con robustezza del sistema si intende la capacità di generare risultati anche in real e non solo in backtest. Ti consiglio di leggere il nostro articolo di approfondimento sulla robustezza di un trading system.

Maggiore è il numero di condizioni applicate al trading system, migliore sarà il sistema in termini di parametri di valutazione, ma maggiori saranno le probabilità che il sistema nel futuro non funzioni. In genere chi inizia sottovaluta o ignora questo tema e si entusiasma per la creazione di sistemi con equity line da capogiro. Dopo anni di esperienza possiamo tranquillamente affermare che il sistema perfetto non esiste. A nostro avviso un sistema è perfetto per un trader, quando il trader è pienamente consapevole dei rischi – opportunità che lo stesso offre.

I Trading system genetici

Negli ultimi anni abbiamo sentito spesso parlare di trading system genetici. La teoria evoluzionistica dei sistemi biologici è basata sul principio secondo cui la possibilità di sopravvivenza di un individuo è legata alla sua capacità di adattamento all’ambiente. Gli individui più deboli, meno capaci di far fronte all’ambiente, tenderanno a morire. Ciò implica che gli individui più forti tenderanno a vivere di più e quindi a riprodursi in maniera maggiore. A lungo termine questo processo comporterà un’ evoluzione della specie, col tempo rimarranno soltanto gli individui con caratteristiche migliori. Nel trading con il termine trading system genetico si fa riferimento al processo di individuazione dei geni migliori, le regole in-out, che massimizzano i risultati economici di un trading system su una determinata serie storica. Stiamo parlando quindi di un processo di ottimizzazione.

A mio avviso il paragone dell’evoluzione biologica al trading non è perfetto. L’ambiente dei sistemi biologici può essere considerato molto più stabile dei mercati finanziari, le cui caratteristiche possono mutare strutturalmente in maniera molto importante e in poco tempo. Ma soprattutto quello che mi spaventa è il processo di ottimizzazione. Chi ha esperienza con i trading system sà che il nemico numero uno di un trading system è la ricerca ossessiva dell’ottimizzazione. Il trading system deve essere costruito sulla base di un’idea razionale e non deve nascere dall’ottimizzazione di una serie storica . “Se i prezzi sono all’interno di un trend, è più probabile che i prezzi restino in quel trend piuttosto che cambino direzione”, questo è il principio dell’analisi tecnica e dei trading system “robusti”. Rendere più complessi i processi non sempre significa migliorarli.

Portafoglio di trading system

Un’altra modalità operativa dei traders sistematici per aumentare le probabilità di guadagnare in condizioni diverse di mercato è la creazione di più Trading System. Il trader userà diversi sistemi con buone perfomances ma decorrelati tra di loro. Un sistema per ogni tipologia di mercato in termini di volatilità e direzionalità. L’obiettivo è quello di ottenere un equity line di portafoglio migliore in termini di regolarità, drawdown, e perfomances, rispetto ai singoli sistemi.

Esempio sistema di trading

Breakout Ftse Mib

Il trading system descritto in seguito è molto semplice, mostrato esclusivamente per scopi didattici, è necessario sapere che le perfomances passate di un trading system non sono assolutamente garanzia di risultati positivi nel futuro. Il fatto che i risultati non sono magnifici non è un caso. Il nostro fine non è darvi l’illusione di poter costruire il sistema perfetto.

La regola di base del trading system è generare un segnale long se la chiusura è superiore alle ultime 26 chiusure, e segnalare uno short quando la chiusura è inferiore alle ultime 26 chiusure. Ci sono due filtri affinchè il trading system generi effettivamente il segnale. Negli ultimi cinque giorni non è deve essere stato registrato un massimo di 26 giorni o un minimo di 26 giorni. Inoltre c’è un filtro di trend, il segnale sarà generato solo se è nella direzione della media mobile a cento giorni, ovvero genererà segnale long solo se i prezzi sono al di sopra della media mobile a cento giorni, mentre genererà un segnale short solo se i prezzi sono inferiori alla media mobile a cento giorni. Stop loss (anche intraday) del 2%, take profit del 7%. Questa è la figura dell’equity line del trading system descritto.