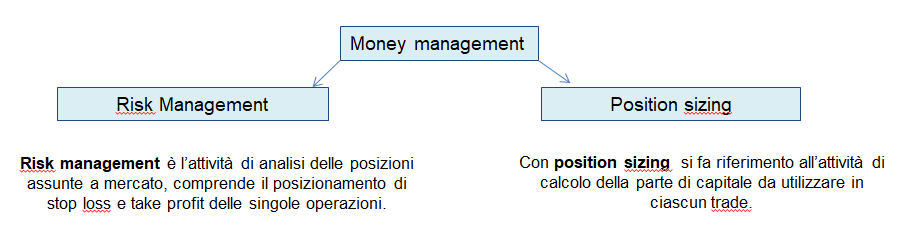

Se ti stai avvicinando al mondo del trading avrai certamente sentito parlare di money management. Bene, probabilmente non sei un professionista e per questo nell’articolo che segue cercherò di spiegarti come attuare una gestione prudente del rischio nel trading. Money management significa letteralmente gestione del denaro. Nel trading con tale espressione si fa riferimento all’attività di risk management e position sizing:

Position sizing

Esistono diverse formule matematiche in letteratura per la definizione del capitale da utilizzare in un trade. A mio avviso tutte le formule che esistono hanno dei limiti dovuti al fatto che è difficile misurare oggettivamente sia il concetto di rischio sia le probabilità di perdita o di gain di un singolo trade. Non c’è bisogno che ti ricorda che il trading è un’attività molto rischiosa. In questo articolo cercherò di spiegarti semplicemente un modus operandi che permetta controllare i rischi.

La percezione del rischio, e quindi le reazioni nelle diverse situazioni di stress, cambiano da persona a persona. Il rischio non è misurabile in maniera matematica. Oltre a elementi oggettivi, come la capacità di risparmio, le risorse disponibili, gli obiettivi futuri, ci sono anche elementi soggettivi che influenzano la percezione del rischio. Utilizzare una formula matematica per stabilire le percentuali di capitale da utilizzare per singolo trade vorrebbe dire probabilmente lavorare fuori dalla propria zona di comfort.

L’aspirante trader deve innanzitutto identificare la parte di capitale che può permettersi di perdere in un determinato periodo di tempo. Ad esempio definisce quella parte di capitale, che se persa nel corso del mese, non arrecherà alcun danno importante al suo bilancio economico. Definito questo valore, lo divide per il numero di trade che si realizzano in media in un mese. A questo punto si sarà ottenuta la perdita massima sopportabile per singolo trade.

Hai identificato in questo modo la perdita massima per il periodo considerato e la perdita massima per singolo trade. Questo è fondamentale per due motivi. Innanzitutto ti permetterà la salvaguardia del capitale. Inoltre identificare il tuo rischio di perdita, ti consente di operare in una zona di comfort, dove l’attività di trading non compromette il tuo stato emotivo. Con l’esperienza capirai che operare nel proprio stato di comfort, ti rende disciplinato. Il money management deve permettere di circoscrivere il tuo rischio, tu devi già sapere cosa ti accadrà nello scenario peggiore.

Il money management non deve essere visto come qualcosa di statico. Sulla base dei risultati ottenuti sarà possibile poi modificare il proprio livello di rischio nel corso del tempo. Ad esempio, se nel mese in corso ho guadagnato dall’attività di trading, potrei aumentare il mio livello di rischio nel mese successivo. Viceversa in caso di perdita.

Risk Management

Per quanto riguarda la gestione della posizione per singolo trade, o meglio la decisione del livello di stop loss e take profit, la mia opinione è che essa deve essere realizzata attraverso l’analisi quantitativa con l’obiettivo di aumentare le probabilità di chiudere il trade in gain. Per me deve essere indipendente dal discorso gestione dei rischi. Mi spiego meglio. L’ottimizzazione delle perdite/vincite monetarie non deve essere frutto della ratio stop loss/take profit, ma deve derivare dal position sizing. Faccio un esempio per farti comprendere meglio. Se la mia perdita massima tollerabile per un trade è 200 euro e l’analisi quantitativa mi suggerisce uno stop loss del 2%, vorrà dire che utilizzerò per quel Trade un capitale di massimo 10000 euro ((200 *100) /2)). Se l’analisi quantitativa mi fornisce uno stop loss del 3%, allora utilizzerò per quel trade un capitale di 6666 euro ((200 *100) /3)).

Il discorso relativo alla ratio stop loss take profit è più complesso di quello che spesso si legge in giro. In maniera molto superficiale sembra che la magia per guadagnare sia perdere poco quando si perde e vincere tanto quando si vince. Nella realtà stop loss molto stretti e take profti molto larghi abbassano le probabilità di chiudere il trade in gain. Esiste un trade off tra numeri di trade chiusi in gain e ratio stop loss take profit. Ogni strumento finanziario ha il suo “carattere”. L’ideale è studiare in maniera quantitativa (attraverso analisi di backtesting) la serie dei prezzi dello strumento che si intende tradare e capire qual’è il livello di stop loss e take profit che aumenta le probabilità di chiudere il trade in gain.

Spero che questo articolo ti sia stato utile, alla prossima!